前段时间我东家的首单互联网智能制造领域N+N+N模式供应链ABS产品成功发行,是我司首次采用不特定原始权益人、不特定核心企业、应收账款多级流转的N+N+N模式供应链金融资产支持证券产品。我转发了这条新闻之后就有小伙伴找我让我聊聊这种应收账款多级流转产品。正好我也参与了我司的多级流转平台建设,简单聊聊我对于这类产品的一些看法。

什么是应收账款多级流转产品

当前中小企业的应收账款占比高,赊销项下的账期占压给中小企业的发展带来了束缚。为了促进中小企业的发展,国家多次发文鼓励和推动应收账款融资的发展,比如:

1、《国务院办公厅关于积极推进供应链创新与应用的指导意见》首次从国家层面为“供应链金融”正名,并“鼓励商业银行、供应链核心企业等建立供应链金融服务平台”。

2、《小微企业应收账款融资专项行动工作方案(2017-2019年)》:推动供应链核心企业支持小微企业应收账款融资,引导金融机构和其他融资服务机构扩大应收账款融资业务规模。

3、《关于金融支持制造强国建设的指导意见》:鼓励金融机构依托制造业产业链核心企业,积极开展仓单质押贷款、应收账款质押贷款、票据贴现、保理、国际国内信用证等各种形式的产业链金融业务。

4、《关于金融支持工业稳增长调结构增效益的若干意见》:大力发展应收账款融资。

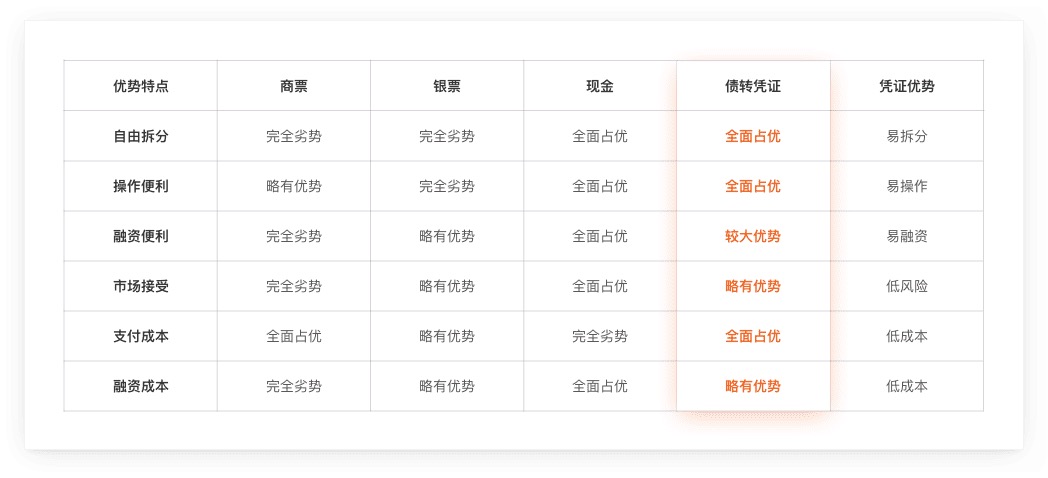

应收账款转让、应收账款质押、票据贴现等供应链金融融资方式已经存在很久,但是还是有很多中小企业手中的应收账库无法融资变现。究其原因不外乎传统的应收账款转让、应收账款质押主要针对的是大型核心企业的一级供应商,以核心企业的信用作为背书。核心企业的信用背书很难向上穿透至第二~N 级供应商。而票据则有银票需要占用授信、融资流程繁琐;商票对开票主体要求高、贴现门槛高等问题。而且票据无法拆分也制约了其向上游中小企业转让。

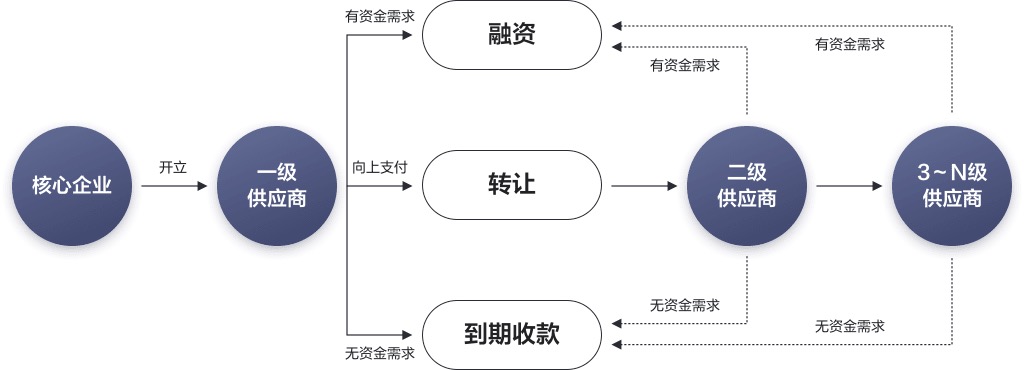

在这样的背景下,一种新的供应链金融模式——应收账款的多级流转凭证开始借着金融科技的东风出现了。核心企业/金融机构自建或者由第三方平台搭建应收账款多级流转平台。核心企业在平台上利用其信用和真实贸易背景向其供应商签发一定期限、可拆分、可转让的应收账款电子凭证。一般情况下还会承诺到期(无条件)兑付。而其一级供应商在收到电子凭证后可以向更上游的供应商拆分转让相关凭证,持有凭证的企业可以在平台上向资金方发起融资或持有到期等待核心企业兑付。将核心企业强信用层层传导至供应链的末端,将原先绝大多数无法覆盖的客户纳入供应链信用体系。

对于核心企业的好处

对于核心企业而言,债权转让凭证盘活了应付账款,同时替代了票据,极大的节约了企业财务成本。同时在与平台方、资金方合作的情况下还能获得不错的分润/收益。另外因为电子债权凭证的流转封闭于系统平台,其流转融资均在平台内发生。平台能够通过收集、整理供应链条企业的交互信息,完成供应商画像,帮助核心企业掌握上游产业链信息数据,更好的管理供应商。

对于上游供应商

电子债权凭证通过核心企业自愿签发解决了应收账款融资中的确权难的问题,极大的方便了供应商基于应收账款发起融资,降低融资成本。同时电子化的债权凭证可以自由拆分转让,在不需要融资的情况下供应商可以将其持有的凭证向上转让,提高了应收账款的流动性。之前无法享受到核心企业强信用背书带来融资便利的上上游中小企业可以依托电子债权凭证加大降低其融资成本。

应收账款多级流转平台存在的问题

唯物辩证法最精华的思想之一就是矛盾,毛爷爷在曾经在《矛盾论》这本哲学论述里就矛盾的普遍性进行了深刻论述。矛盾存在于一切事物的发展过程中,每一事物的发展过程中存在着自始至终的矛盾运动。

刚才说了应收账款多级流转平台对于核心企业和上游供应商的好处,下边说下它带来的问题。今年 4 月份,票交所副总裁孔燕曾经发表了一个文章《协同推动应收账款票据化》1,其中专门用了五分之一的篇幅去论述应收账款多级流转产品的问题。文中认为其不能解决应收账款存在的天然缺陷且容易造成监管条例,对货币政策的有效性形成了挑战:

- 不利于保障债权人的权益。由于债务人对基础合同存在抗辩权,当债务人与持有人前手发生贸易纠纷时,债务人可以此为由拒绝向持有人付款,持有人可能面临到期收不到款的风险。

- 封闭性系统增加了持有人的融资难度。电子应收账款凭证平台是核心企业构建的封闭供应链生态圈,链上企业持有的电子应收账款凭证只能向核心企业或平台的合作保理公司、合作金融机构申请融资,在一定程度上增加了持有人的融资难度。

- 存在监管套利,不利于金融稳定。应收账款电子凭证的业务本质与票据完全相同,产品要素和业务流转均与票据相似,在对票据业务严格监管而对应收账款缺乏规范的情况下,必然导致“劣币驱逐良币”,产生监管套利,形成非正规金融对正规金融的挤出效应,影响正常的金融管理秩序。

- 影响货币政策的有效性。电子应收账款凭证作为供应链闭环内使用的支付结算和融资工具,使供应链金融体系产生了“造币”功能,在一定范围内对法定货币具有替代作用,但并不计入货币供应量统计,从而影响到货币政策的有效性。

- 她在文章中还认为企业自建或参与应收账款多级流转产品一定程度上会进一步加强核心企业拖欠账款的动力,进一步加剧被拖欠企业的困境。

不过正如本章开头提到的矛盾论,任何片面的静止的看待问题都是形而上学的。而且我一直认为存在即合理。另外我觉得应收账款多级流转产品极大的挑战了票交所既得利益 我什么也没说

设计应收账款多级流转产品时需要注意的点

- 平台会员认证协议:因电子债权凭证都在系统平台上线上开具、拆分流转都在线上完成,需要一份完整的协议去约定会员和平台的相关权利和义务。

- 核心企业的付款承诺:核心企业需要承诺在开具凭证后到期(无条件)兑付,放弃因合同执行过程中发生纠纷而拒绝支付账款的权利。

- 债权转让通知书:根据《合同法》第八十条 债权人转让权利的,应当通知债务人。未经通知,该转让对债务人不发生效力。电子债权凭证开具时,核心企业承诺到期兑付的对象为其一级供应商,一级供应商(或其他级供应商)在向上转让时需要向核心企业发送债权转让通知书,通知债权发生转让。

- 债权转让对抗第三方:在明年1 月 1 日实行的民法典中关于债权转让有这么一条:当事人约定非金钱债权不得转让的,不得对抗善意第三人。当事人约定金钱债权不得转让的,不得对抗第三人。在这里可能存在一个坑就是某级供应商将同一笔应收账款债权即在平台上通过电子凭证形式进行了转让,又通过线下/其他平台进行了转让。针对这一可能发生的情况,目前一些平台已经开始在开具时将所有债权在动产融资统一登记平台(中登网)上登记到平台方名下(债权名义持有人),明确权利归属与优先顺位,以此来对抗受让债权的第三人。

References

- 《协同推动应收账款票据化》: http://www.shcpe.com.cn/info_59_itemid_1957.html ↩